Bank Pekao SA, reklamujący się jako „ten z żubrem”, oferuje refinansowanie kredytu hipotecznego z oprocentowaniem okresowo stałym i oprocentowaniem zmiennym. Bazą dla ofert zmiennych (a także po zakończeniu 5-letniego okresu stałej stopy) jest wskaźnik WIBOR 1M, czyli notowanie aktualizowane co miesiąc, wręcz bezpośrednio reagujące na rynek.

Dla mieszkań Pekao SA wymaga minimum 10% wkładu własnego, w przypadku domów jest to 20%. Co ważne, granica 20% otwiera dostęp do lepszych warunków cenowych a także dłuższego okresu spłaty (do 35 lat). W kwestii maksymalnej kwoty kredytu Pekao SA nie ma ograniczeń i jedynym limitem jest zdolność kredytowa.

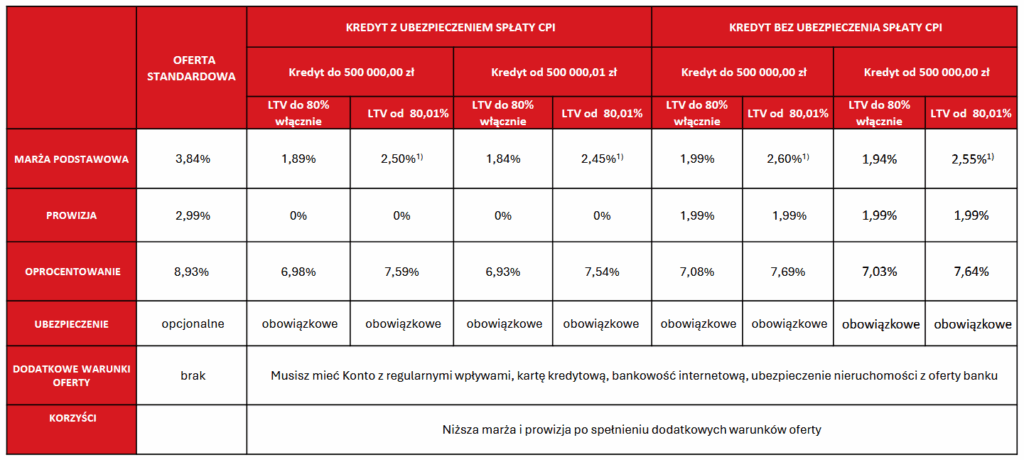

Aktualna oferta refinansowania w Pekao SA

Ostatnia aktualizacja informacji o ofercie: 20.08.2025

Refinansowanie na kredyt hipoteczny z oprocentowaniem zmiennym w Pekao SA

W zależności od kwoty kredytu, wyboru ubezpieczenia spłaty i wysokości wkładu własnego Pekao proponuje kilka wariantów. Kwota graniczna to 500 tysięcy złotych, liczone na moment refinansowania, tak więc bank weźmie pod uwagę aktualne saldo a kwota kapitału którą pożyczaliśmy na początku nie będzie tu miała znaczenia.

Korzyści z refinansowania do Pekao SA bez proponowanego ubezpieczenia są też ograniczone poprzez wprowadzenie dodatkowej prowizji w wysokości 1,99% kwoty pożyczonego kapitału. W ofercie bez żadnych produktów dodatkowych, prowizja ta wynosi 2,99%. Natomiast, jeśli korzystamy z oferty Pekao z ubezpieczeniem spłaty kredytu (nazywanym w tabelce ubezpieczeniem spłaty CPI), za prowizję nic nie musimy dopłaca

Refinansowanie kredytu do 500 000 zł

Jeśli refinansujesz kredyt do 500 000 zł i zdecydujesz się na ubezpieczenie spłaty CPI, Pekao SA proponuje następujące warunki:

- z wkładem własnym powyżej 20%: marża 1,89%

- z wkładem własnym do 20%: marża 2,50%

Z kolei w wersji bez ubezpieczenia spłaty, zgodnie z powyższą tabelką dostarczoną przez Pekao SA, marże będą wyższe o 0.1 p.p. a więc:

- z wkładem własnym powyżej 20%: marża 1,99%

- z wkładem własnym do 20%: marża 2,60%

Refinansowanie kredytu powyżej 500 000 zł (rata zmienna)

W tym wypadku możemy liczyć na trochę korzystniejsze marże:

- z wkładem własnym powyżej 20%: marża 1,84%

- z wkładem własnym do 20%: marża 2,45%

Są to oczywiście marże z ubezpieczeniem spłaty kredytu. Jeśli się na to ubezpieczenie nie zdecydujemy, musimy doliczyć sobie dodatkowe 0.1 p.p. do marży.

Dodatkowe warunki zmniejszające marżę do raty zmiennej w Pekao

Ubezpieczenie spłaty kredytu to jedna sprawa, ale jeśli chcemy skorzystać z marży w wysokości przedstawionej w punktach, musimy też spełnić inne warunki dodatkowe, czyli:

- konto z comiesięcznymi wpływami na kwotę min. 3000 zł – obniża marże o 1.5 p.p.

- Karta Kredytowa z Żubrem – obniża marże o 0.1 p.p.

- bankowość internetowa

- ubezpieczenie nieruchomości z oferty banku – obniża marże o 0.1 p.p.

👉 Przeczytaj, jeśli nie jesteś pewny jaki masz wkład własny do refinansowania

👉 Szczegółowe informacje o kredycie hipotecznym w Pekao SA

Refinansowanie na kredyt hipoteczny z oprocentowaniem zmiennym w Pekao SA

Oprocentowanie stałe w Pekao SA, tak jak w większości banków z którymi współpracuję jako pośrednik kredytowy, dotyczy okresu 5 lat spłaty. Po tym czasie przejdziemy na WIBOR 1M lub możemy zostać na zasadach stałego oprocentowania ale z zaktualizowanym oprocentowaniem.

Okresowo stała rata w obecnej ofercie Pekao waha się między 6,08 a 6,48% procenta w zależności od ilości wkładu własnego i skorzystania z dodatkowych produktów.

Refinansowanie kredytu powyżej 500 000 zł

W poniższej tabelce przedstawiam tym razem tylko przykłady oprocentowań dla kredytów powyżej 500 tysięcy złotych, przy kwocie niższej oprocentowanie wzrośnie adekwatnie jak przy racie zmiennej.

| Wysokość oprocentowania stałego | 6,06% | 6,26% | 6,26% | 6,48% |

| Czy spełniamy warunki dodatkowe? | Tak | Nie | Tak | Nie |

| Ilość wkładu własnego | powyżej 20% | powyżej 20% | do 20% | do 20% |

Dodatkowe warunki do lepszej marży raty stałej w Pekao

Są to następujące warunki:

- umowa o Konto Świat Premium z kartą debetową (najpóźniej w chwili zawarcia umowy o kredyt)

- zasilanie rachunek comiesięcznymi wpływami z tytułu wynagrodzenia (min. 10 tys. zł)

- aktywacja aplikacji PeoPay lub serwisu internetowego Pekao 24 (najpóźniej w chwili zawarcia umowy o kredyt)

Ubezpieczenia do refinansowania w Pekao SA

Jedynym ubezpieczeniem, które zawsze wymagane jest do refinansowania w Pekao SA jest ubezpieczenie nieruchomości. Ubezpieczenie CPI (spłaty kredytu) czy życiówka są zazwyczaj opcjonalne, ale jeśli nie skorzystamy to bank podwyższy nam marże.

Ubezpieczenie spłaty kredytu do refinansowania w Pekao

Przyjrzyjmy się najpierw ubezpieczeniu, które w największym stopniu przekłada się na poziom marży, czyli ubezpieczenie CPI. Jest ono dobrowolne, ale jak już wiemy z poprzedniej części artykułu, rezygnacja z niego podwyższa marżę banku.

Koszt tego ubezpieczenia wynosi 1,9656% kwoty kredytu za 4 lata, doliczany jest zawsze do umowy kredytowej. Zakres działania ochrony natomiast jest uzależniony od rodzaju naszego zatrudnienia. Dla umowy na czas nieokreślony mamy ochronę od ryzyka utraty pracy, natomiast przy UoP na czas określony czy działalności gospodarczej, ubezpieczamy się od czasowej niezdolności do pracy lub śmierci na skutek nieszczęśliwego wypadku.

👉 Więcej o polecanym przez Pekao ubezpieczeniu spłaty kredytu

Ubezpieczenie na życie do refinansowania w Pekao

Możemy zdecydować się na ubezpieczenie oferowane za pośrednictwem banku przez PZU albo na dowolne ubezpieczenie indywidualne. Wybór ubezpieczenia z polecenia obniża marże o 0,08 p.p. Natomiast koszt wynosi 0,036% od aktualnego salda kredytu (czyli samego kapitału, bez odsetek).

Propozycja banku to, podobnie jak przy ubezpieczeniu CPI, opcja od PZU. Tym razem zakres ubezpieczenia to śmierć ubezpieczonego oraz niezdolność do samodzielności w następstwie wypadku. Suma ubezpieczenia zabezpieczać musi pozostały do spłaty kredyt.

👉 Tutaj znajdziesz szczegółowe warunki ubezpieczenia na życie z polecenia Pekao

Życiówka w Pekao nie jest wymagana zawsze a jedynie w którymś z przypadków:

- kiedy jesteśmy jedynym kredytobiorcą (lub kiedy tylko nasz dochód przyjmuje się do zdolności)

- jest więcej niż jeden kredytobiorca, ale dochód jednego przekracza 80% całości

- suma wieku i okresu kredytowania przekracza granicę 65 lat (czyli, zakładając że jesteśmy w wieku np. 37 lat, dodajemy do 37 okres który pozostanie do końca spłaty po refinansowaniu, np. 20 lat: 37+20=57 – a więc w tym przypadku nie musimy wykupywać życiówki)

👉 Długa lista ubezpieczycieli akceptowanych przez Pekao SA

Ubezpieczenie nieruchomości do refinansowania w Pekao

Ubezpieczenie nieruchomości także wiąże się z mniej lub bardziej korzystną marżą – zmiana dotyczy 0,1 p.p. Roczna płatność za ubezpieczenie nieruchomości wynosi 0,1% kwoty kredytu. W zamian otrzymujemy ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych, z możliwością rozszerzenia również na ruchomości. Możemy też zdecydować się na ubezpieczenie zewnętrzne, ale wtedy niestety ominie nas niższa o 0,1 p.p. marża.

👉 Tu szczegółowe warunki ubezpieczenia nieruchomości dającego niższą marżę w Pekao

Koszty refinansowania w Pekao SA

Refinansowanie kredytu hipotecznego w Pekao SA, jak w każdym banku, wiąże się z koniecznością poniesienia pewnych kosztów. Najczęściej największym elementem jest wycena nieruchomości (operat szacunkowy lub wycena wewnętrzna banku). Jej koszty różnią się od rodzaju nieruchomości, co jest spotykane w większości banków i od kwoty kredytu (to już specyfika Pekao).

Ile kosztuje wycena nieruchomości do refinansowania w Pekao SA?

Koszt wyceny w Pekao SA zależy od rodzaju nieruchomości oraz wartości kredytu:

- Lokal mieszkalny, kredyt do 500 000 zł:

→ wycena wewnętrzna przez RZH – 184,50 zł. - Lokal mieszkalny, kredyt powyżej 500 000 zł:

→ operat szacunkowy przez rzeczoznawcę majątkowego – 479 zł. - Dom (niezależnie od kwoty kredytu):

→ operat szacunkowy – 832 zł. - Nieruchomość gruntowa (niezależnie od kwoty kredytu):

→ operat szacunkowy – 479 zł.

Warto zaznaczyć, że dla mieszkań o niższej wartości kredytu (do 500 000 zł), wycena odbywa się w oparciu o kontrolę nieruchomości, a nie pełny operat co obniża koszt.

Czy można dostarczyć własny operat szacunkowy?

Tak, Pekao SA dopuszcza możliwość przedstawienia własnego operatu szacunkowego. Jednak w takim przypadku bank dokonuje kontroli nieruchomości, za którą naliczana jest opłata weryfikacyjna w wysokości 184,50 zł, operat będzie też musiał zostać pozytywnie zaopiniowany przez bankowego rzeczoznawcę.

Ile czasu ważny jest operat szacunkowy w Pekao SA?

Podobnie jak w innych bankach, operat szacunkowy w Pekao SA jest ważny przez 12 miesięcy od daty jego sporządzenia. Po upływie tego okresu konieczne będzie wykonanie nowej wyceny.

Wymogi wobec dochodów do refinansowania w Pekao SA

Banki mają swoje wymagania wobec naszych dochodów, które kwalifikują je do liczenia zdolności kredytowej i nie inaczej jest w Pekao SA. Bank ten w dużej mierze opiera się na indywidualnych analizach, co do których nie ma jednolitych ustaleń – natomiast, zawsze czym nasz dochód jest wyższy, i czym dłużej go otrzymujemy na obecnych warunkach, tym lepiej.

Umowa o pracę na czas nieokreślony

- minimum 1 miesiąc na obecnej umowie oraz 12 miesięcy pozyskiwania dochodu z danej pracy

- do 31 dni przerwy między umowami w ostatnich 12 miesiącach

Umowa o pracę na czas określony

- minimum 1 miesiąc na obecnej umowie + 12 miesięcy dochodu

- Pekao bierze też pod uwagę historię naszych zarobków w ostatnich 24 miesiącach lub dłużej (indywidualna analiza)

Umowa B2B

- standardowo 12 miesięcy pozyskiwania dochodu na samozatrudnieniu, ale zostaniemy poddani indywidualnej ocenie

Mianowanie lub powołanie na Prezesa lub Członka Zarządu

- min. 12 miesięcy otrzymywania dochodu z tytułu mianowania lub powołania

Umowa zlecenie i umowa o dzieło

- minimum 12 miesięcy pozyskiwania dochodu

Umowa o pracę zagranicą

- min. 6 miesięcy dochodu od obecnego pracodawcy

- wpływy musimy otrzymywać na rachunek prowadzony w Polsce

Działalność gospodarcza – KPiR, ryczałt, karta podatkowa

- Pekao SA wymaga od nas minimum 12 miesięcy otrzymywania dochodu z działalności

Dochód z najmu

- bank Pekao SA wymaga min. 12 miesięcy dochodu z najmu do refinansowania

- kwestia wzięcia zysków z najmu jako jedynego dochodu do kredytu oceniana indywidualnie

Dywidendy

- tylko jako dochody dodatkowe – min. 12 miesięcy uzyskiwania wpływów z dywidend